Economía

La inflación de febrero fue 13,2% m/m (276,2% i.a.)[1]. La suba de precios fue menor a la esperada por los privados (las proyecciones rondaban el 15%-16%), y marcó una fuerte desaceleración frente al guarismo de enero (-7,4 pp[2]).

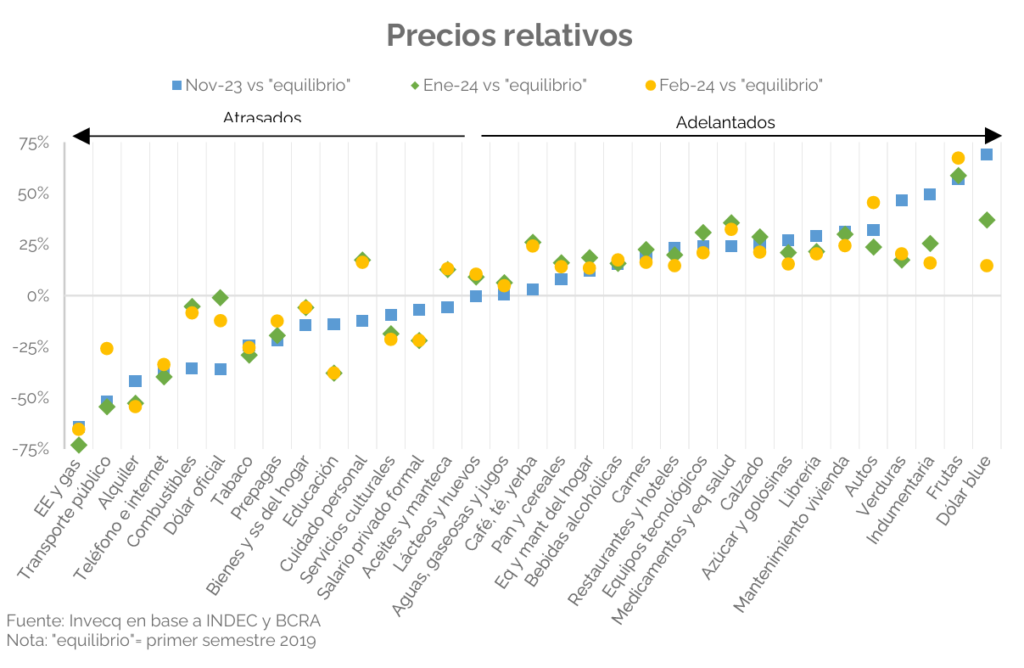

En relación con las distintas categorías, Regulados volvió a ser la de mayor incremento mensual (26,6%), seguida por IPC Núcleo (12,3%) y Estacionales (8,7%); lo cual no sorprende: apenas asumido, el Gobierno empezó a corregir la estructura de precios relativos (condición necesaria para el éxito de un eventual plan de estabilización; ver NEF), ajustando ciertos rubros que se encontraban muy atrasados. ¿Cómo viene este proceso?

1) Algunos bienes y servicios empezaron a corregir su atraso/adelanto. En el primer grupo se destacan combustibles, transporte público y prepagas; y, en el segundo, verduras, indumentaria y el dólar paralelo. A su vez, el tipo de cambio oficial, que había corregido en diciembre y enero, empieza a atrasarse nuevamente.

2) Otros empeoraron su posición relativa. En el grupo de atrasados: energía eléctrica, gas, educación -que corregiría algo en marzo-, y los salarios privados formales; mientras que frutas, autos, medicamentos, café, té y yerba profundizaron su adelanto.

En marzo la inflación se aceleraría levemente, situándose en torno al 15% m/m; en particular, por la importante inercia aún presente, la corrección de algunos precios regulados, y paritarias que vienen cerrando por encima del 20% mensual.

A su vez, la inflación se mantendría en la zona del 10-15% m/m durante los próximos meses. El realineamiento de precios relativos está lejos de terminar, y se corre el riesgo de i) que sea necesaria una “segunda vuelta” de ajustes (si aquellos que corrigieron vuelven a “desacomodarse”), y ii) que los aún adelantados presenten resistencia a la baja. Además, de no acelerarse el ritmo actual del crawling, crecen las chances de que el BCRA tenga que realizar otro ajuste discreto del tipo de cambio oficial, lo que sin lugar a dudas presionaría al alza a los precios internos.

Finanzas y mercados

La semana financiera llegó cargada de novedades desde el Banco Central, el Tesoro Nacional y, de manera indirecta, desde la propia política. En primer lugar, el Banco Central tomó una medida poco esperada por el mercado, que fue la reducción de la tasa de interés de referencia (pases), desde 100% a 80% de TNA. A su vez, se eliminó la tasa mínima de plazos fijos que los bancos debían asegurarle a sus usuarios, que pasó del 110% a oscilar entre 70% y 75% de TNA. La lógica detrás de este movimiento, según propias definiciones de las autoridades, es el impacto en la reducción del déficit cuasifical del Banco Central, dado que implica una baja de la tasa efectiva mensual de pases desde 8,6%TEM a 6,8%TEM y, por lo tanto, una reducción de la emisión monetaria endógena (por intereses de pases) en torno a AR $530.000 millones por mes.

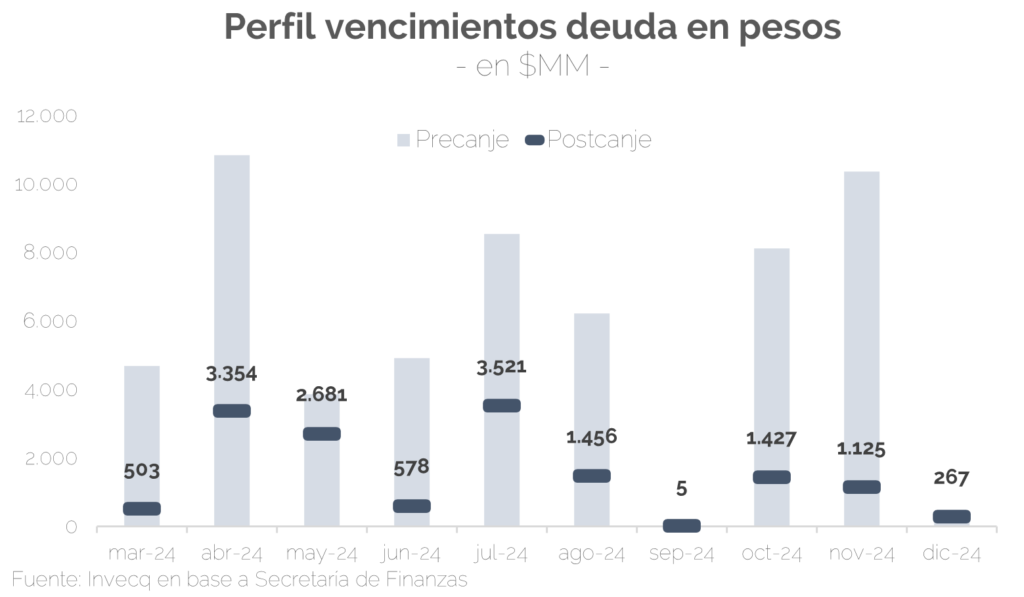

Sin embargo, también fue una decisión que estuvo coordinada con el Tesoro Nacional, que había anunciado la licitación del famoso canje de títulos de corto plazo, para remover la pared de vencimientos hacia años posteriores, con la intención de desplazar colocaciones en el BCRA hacia tenencias del Tesoro. Los resultados no fueron tan auspiciosos, dado que el sector público iba a entrar al canje de cualquier manera. La Secretaría de Finanzas anunció que el canje tuvo una aceptación del 77% sobre el total de vencimientos de los títulos que vencían en 2024 y de esta manera se despejaron AR $ 42,6 billones, de un total de AR $ 55,3 billones. De este total, el sector privado canjeó el 17,5% de sus tenencias, mientras que el sector público lo hizo casi por su totalidad (dando a entender que contaba con más del 70% del total). Quizás la falta de aceptación privada tenga que ver con el descalce de plazos y con la falta de oferta de puts, los cuales fueron solicitados por los bancos en licitaciones previas y ejecutados por AR 4,4 billones desde la asunción de Milei. Por su parte, el estiramiento del maturity de los bonos en pesos pasó de 0,46 años a 3 años y la carga financiera implicó un ahorro de intereses de AR $ 555.000 millones.

Por el lado político, la noticia llegó a través del Senado, que, con 42 votos negativos y 25 votos a favor y 4 abstenciones, el DNU 70/23 fue rechazado en la Cámara alta, un golpe para el ejecutivo, aunque todavía falta la decisión de la Cámara de diputados que podría ser la estocada final para el DNU. Rápidamente el presidente de la Nación salió a respaldar el rumbo del déficit cero y mantener un severo ajuste monetario. A su vez, sostuvo que se está trabajando en un nuevo acuerdo con el FMI que podría incluir nuevos fondos para la Argentina, lo que permitiría avanzar a un sistema de competencia de monedas, acelerando la salida del cepo y aclarando que la dolarización ya no es un objetivo, sino que se iría a esta salida intermedia. En palabras del presidente, si hubieran llegado US $15.000 millones, el cepo ya se habría liberado. Cabe recordar que el acuerdo que llegó el FMI con la Argentina durante el gobierno de Cambiemos alcanzaba US $57.000 millones, mientras que el vigente totaliza US $44.000 millones; por consiguiente, no sería descabellado pensar en un desembolso por esa diferencia (US $13.000 millones). Frente a este escenario, los bonos soberanos hard-dollar respondieron al alza y la brecha cambiaria siguió contrayéndose, demostrando confianza en el ejecutivo pese al último traspié.

[1] Según el INDEC.

[2] Puntos porcentuales.