La Secretaría de Finanzas cerró junio con un roll-over del 150%, y volvió a mejorar los plazos de colocación. ¿La contracara? Casi todo el financiamiento se obtuvo mediante títulos indexados. Esta buena noticia se vio opacada por el dato que dio a conocer este viernes el INDEC: la actividad se contrajo 1,9% m/m (-4,2% i.a.) en abril, principalmente por la caída del agro. ¿Qué esperar hacia adelante? Lamentablemente las perspectivas no son favorables: la economía caería en torno a 3%-3,5% este año.

Otro mes positivo en materia de deuda

La Secretaría de Finanzas pasó con éxito el último test de junio: enfrentaba vencimientos por aproximadamente $740 mil millones (MM), y colocó instrumentos por un valor efectivo (VE) de $882 MM. De esta manera, obtuvo un financiamiento neto de $142 MM.

Al incluir la primera licitación del mes, el endeudamiento neto del Tesoro alcanzó los $585 MM (frente a obligaciones por $1.169 MM, obtuvo un financiamiento bruto de $1.754 MM). Así, la tasa de roll-over mensual fue del 150% (3 puntos por encima de la de mayo, y +26 p.p.[1] vs. abril).

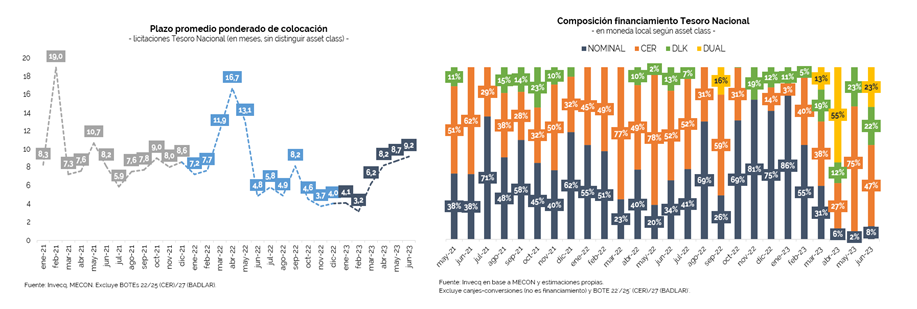

En línea con lo sucedido durante los últimos dos meses, el Ministerio de Economía volvió a mejorar los plazos de colocación, pero a costa de una indexación casi total de los instrumentos ofrecidos:

- En relación con lo primero, el Tesoro se endeudó a 9,2 meses[2], una mejora de 16 y 30 días frente a mayo y abril -respectivamente-. A su vez, cabe destacar que estos plazos están muy por encima de los valores del primer trimestre (4,5 meses promedio), o del segundo semestre del año pasado (5,2 meses promedio).

- Ahora bien, dicha mejora se explica sin lugar a dudas por la creciente colocación de títulos con cobertura cambiaria/inflacionaria. En junio, el 47% del financiamiento bruto se obtuvo vía instrumentos atados a CER, el 22% a dollar-linked, y el 23% se lo llevó el bono dual TDG24. Por último, el 7% restante fue captado a través de LELITEs, cuya tasa efectiva anual trepó al 141,7% en promedio (+2,3 p.p. vs. mayo).

De esta manera, en lo que va de 2023 la tasa de roll-over llegó al 136% (+4 p.p. vs. mayo), ratio que aún se encuentra por debajo de 2022 (147%), pero que es 15 puntos mayor al valor del primer semestre del año pasado.

Por último, cabe destacar que el financiamiento neto acumulado es un 18% superior en términos reales al de igual período de 2022, algo que se da por primera vez en el año (en mayo era un 13% inferior, y en abril un 38%).

La actividad se resintió en abril

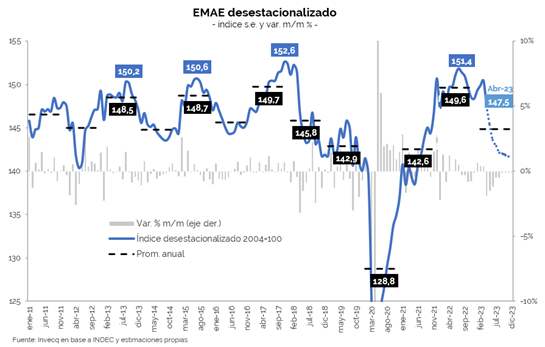

Fuerte caída de la actividad. La economía se contrajo 1,9% m/m durante abril (-4,2% i.a), según el Estimador Mensual de Actividad Económica (EMAE) elaborado por el INDEC. De esta manera, se cortó una racha de tres meses consecutivos de crecimiento en términos desestacionalizados.

Dicha contracción se explica principalmente por el desempeño de “Agricultura, ganadería, caza y silvicultura”, que cayó un notable 36,8% i.a. -algo esperable dado el impacto de la sequía-, y aportó -3,75 p.p. a la variación del índice general.

El resto de los sectores mostró un comportamiento heterogéneo, aunque fueron más aquellos que crecieron (10 de 15 se expandieron frente al mismo mes del año pasado). Entre ellos se destacan “Explotación de minas y canteras” (+9,0% i.a.), “Industria manufacturera” (+1,6% i.a.), y “Hoteles y restaurantes” (+3,7% i.a) -los dos primeros fueron los de mayor incidencia positiva (+0,5 p.p. entre ambos)-.

Para mayo cabe esperar una caída y comportamiento sectorial similar: el agro volverá a contraerse significativamente -el impacto de la sequía seguirá estando presente-, mientras que el resto de las actividades mostrará desempeños disímiles. Esto último ya puede observarse en algunos indicadores adelantados:

- Las ventas minoristas PyMEs se redujeron 2,8% i.a. según CAME -y acumulan cinco caídas consecutivas en términos anuales-. Por otro lado, tanto la construcción (-9,2% i.a.) como la industria (-3,2% i.a.) se habrían resentido -según el Índice Construya y el Índice de Producción Industrial FIEL-.

- Por su parte, los sectores automotriz, y Oil & Gas siguen evidenciando un importante dinamismo: la fabricación de vehículos aumentó 14,8% i.a. -según ADEFA-, mientras que la producción de gas (petróleo) no convencional fue un 10,7% (26,2%) superior a la de mayo de 2022.

¿Y para el resto del año? Las perspectivas tampoco son favorables: el PBI caería en torno al 3%-3,5%. Si bien la contracción económica estará explicada en gran medida por el desempeño del agro -y el derrame que tiene en el resto de las actividades-, probablemente los sectores asociados al consumo sigan resintiéndose -ante una inflación que permanecerá elevada-, al igual que la construcción y la industria. Por último, cabe destacar que la caída sería aún mayor de no ser por algunos sectores que seguirán dinámicos (turismo, automotriz, energía y minería).

De esta manera, la foto de abril-mayo puede ser un adelanto de lo que se viene: una actividad que comienza a mostrar signos de agotamiento, en donde convivirán sectores afectados por la sequía y una macro totalmente desbalanceada, con otros dinámicos que le “escapan” al desorden general gracias a un contexto internacional favorable -energía y minería-, o beneficiados por el accionar discrecional -automotriz- y distorsivo -turismo- del propio Gobierno.

[1] Puntos porcentuales.

[2] Promedio ponderado por VE adjudicado.