Comentarios preliminares al trabajo de campo

El presente informe es el resultado de un estudio elaborado desde la consultora Invecq sobre el mercado de la indumentaria en Argentina, acerca de la estructura de costos y formación de precios de la indumentaria en nuestro país. En base a márgenes promedio relevados en empresas de las distintas fases de fabricación y comercialización de una prenda, logramos determinar cómo se forma el precio que termina pagando el consumidor final para responder una pregunta de suma importancia, ¿por qué es tan cara la ropa en Argentina?

Vale la pena mencionar que el presente estudio no pretende ser representativo para todo el sector porque es muy difícil abarcar la cantidad necesaria de empresas para que el estudio tenga significancia y relevancia estadística. Pero no por ello puede ignorarse la importancia del resultado obtenido y debe servir como llamado de atención para todos los involucrados en pos de entender, en parte, la realidad por la que atraviesa el sector.

Indumentaria en crisis

El mercado de indumentaria en Argentina se encuentra en una encrucijada. La situación crítica, compleja y, a su vez, paradójica, es la siguiente: la elevada presión impositiva ha logrado que, a pesar de la protección que ha gozado el sector, toda la cadena de valor de la indumentaria se encuentre hoy en crisis por caída de ventas y pérdida económica, producto principalmente de que la ropa en Argentina ha quedado como una de las más cara del mundo.

Es cierto que la contracción económica general sufrida durante el 2016 ha profundizado esta situación en toda la industria, por la caída generalizada del consumo. Pero eso es solo una parte de la realidad. En el otro lado, se encuentra el fenomenal éxodo argentino que día a día conquista las tierras chilenas reventando las tarjetas y arrasando con cualquier centro de compras que encuentre del otro lado de la cordillera. Por lo tanto, la explicación de la crisis del sector como consecuencia de la caída del consumo es una mirada muy parcial del escenario.

Esta situación ha llevado a que la actividad de la industria textil (EMI-INDEC) esté cayendo en el acumulado casi 20% hasta julio 2017. Diversos fabricantes de ropa están con rentabilidad negativa o prácticamente en cero desde hace ya dos temporadas (2016 y 2017). Y los comerciantes venden muy poco y muchos de ellos no pueden siquiera cubrir los costos fijos de los locales.

Como bien pueden notar, y acá está lo paradójico, todos resultan ser los perjudicados de esta encrucijada. Los empresarios, porque pierden dinero, los comerciantes, porque no venden, los consumidores, porque pagan la ropa muy cara, no compran o se van a afuera a hacerlo, y el Estado, porque deja de recaudar.

Estructura de costos

Solo con mirar las vidrieras basta para deprimirse al observar el precio de un par de zapatos, una remera o una campera. Cualquiera que haya viajado al exterior en los últimos años ha podido comprobar que la indumentaria puede llegar a costar menos de la mitad de lo que sale en nuestro país. Pero ¿por qué es tan cara la ropa en nuestro país?

Hay que aclarar que, contrariamente a lo que se supone, más de la mitad de la ropa que se vende en argentina es de origen importado (61% en el 2016, según reciente informe de la Fundación Pro-Tejer). Y del total de prendas importadas, el 42% proviene de China.

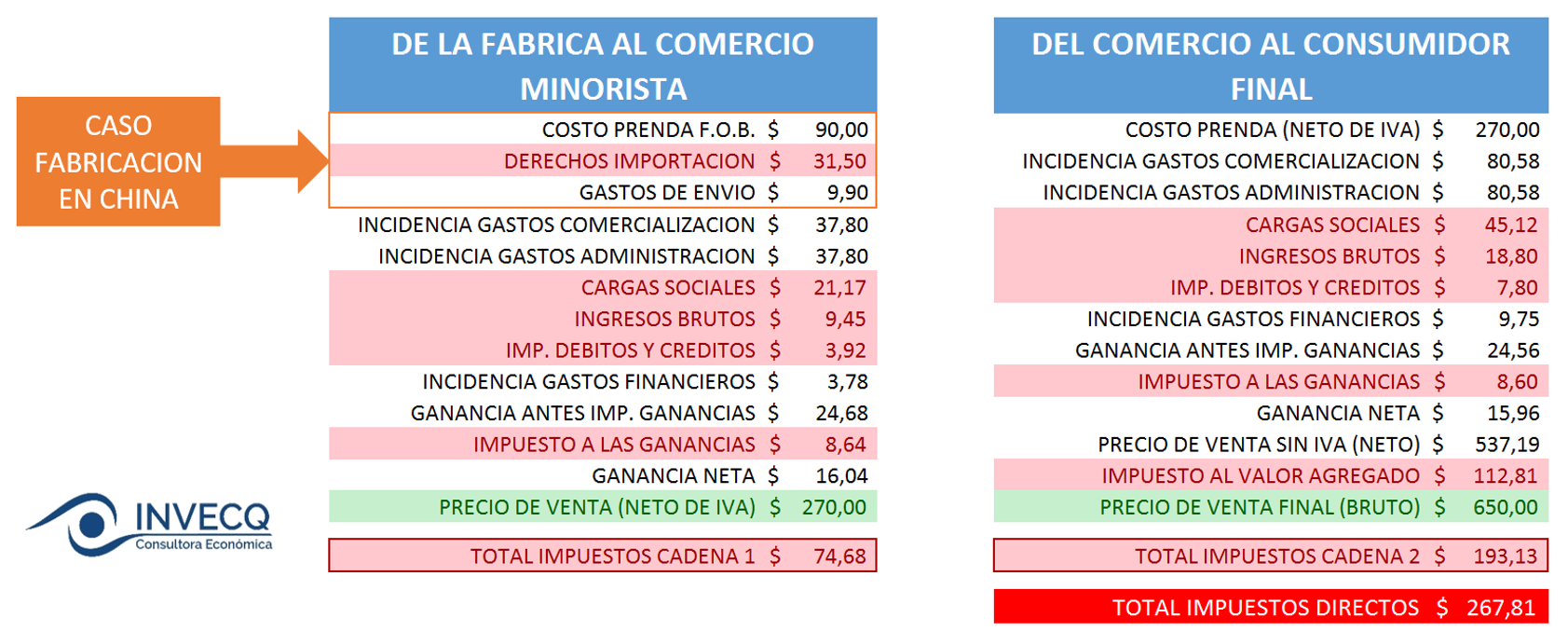

El caso está hecho en función de una empresa que terceriza la fabricación de sus prendas en una fábrica de dicho país asiático. Esta aclaración no es un tema menor, porque la incidencia del costo de fabricación directa sobre el precio total termina siendo solamente el 14%. Por el contrario, si se produjese internamente, el costo de fabricación no solo sería más alto, si no que, a su vez, terminaría representando el 20% del precio final de una prenda (según informe Fundación Pro-Tejer), por lo que el resultado del análisis sería incluso peor.

La cadena de valor en estudio está compuesta por tres eslabones y un consumidor final: una fábrica que elabora las prendas en China a pedido de las marcas de ropa, la empresa que elabora los diseños, es propietaria de la marca y vende de manera mayorista a los locales comerciales y, por último, los comercios, que compran a la empresa y venden a los consumidores finales. Desglosando el precio final en cada eslabón quedan los siguientes precios intermedios:

El caso está hecho para una remera standard y, como bien puede observarse, el costo de fabricación de esa prenda en el exterior es de cinco dólares aproximadamente. Esto da un costo de producción FOB para la marca de ropa de $90 por la prenda. A esto, la empresa tiene que sumarle todos los gastos de envío, administración, comercialización, financieros e impositivos, con lo cual la termina vendiendo a los comercios a $270 + IVA.

Los locales, tienen que marcar la remera (el mark-up), de modo de cubrir todos los gastos comerciales, financieros, impositivos y sueldos y que le quede una utilidad. El precio final, ya con IVA incluido, que es el que terminará pagando el consumidor, es de $650. Como primera conclusión, los consumidores terminan pagando más de siete veces el costo de fabricación.

Ahora bien, ¿implica esto que las marcas de ropa y los comercios tienen rentabilidades extraordinarias? Ciertamente no. Veamos cómo es la estructura de costos interna de los dos eslabones para entender cómo se forma el precio.

La ponderación de los gastos está hecha en función de márgenes promedio observado de las empresas que pudimos relevar en ambos eslabones. Como puede observarse, lejos de tener márgenes extraordinarios, las marcas de ropa están con una utilidad neta promedio del orden del 5%, y los comercios apenas superan el 2%.

La carga tributaria

Es importante tener en cuenta que, para peor, algunas de las empresas y comercios observados están incluso con niveles de rentabilidad negativa para los niveles de venta que hoy tiene el mercado. Por lo tanto, la situación en términos generales es peor a nivel agregado para los eslabones del sector.

Reagrupando los distintos componentes del costo, nos da la siguiente información agregada por grandes conceptos:

A nivel agregado el resultado muestra que los impuestos propios de la cadena de valor (propios en el sentido de que son parte de la cadena de valor de manera directa) representan el 41% del valor de la prenda. De cada $650 que paga un consumidor por una remera, $268 corresponden a impuestos directos de la cadena de valor.

Estos impuestos incluyen IVA, Derechos de Importación, Ingresos Brutos, Débitos y Créditos, Impuesto a las Ganancias y Cargas Sociales. Esto se da principalmente porque hay determinados impuestos, como los ingresos brutos y el impuesto a los débitos y créditos, se dan de forma en de cascada sobre la cadena de valor. Esto es, cuando más eslabones tenga la cadena, más incidencia tendrá ese tipo de impuestos.

Pero además de los impuestos directos de dicha cadena de valor, dentro de los gastos administrativos, comerciales y financieros, hay muchos proveedores que también tienen que pagar impuestos por sus actividades y negocios. Con excepción del IVA que lo paga el consumidor final, ya que es un impuesto que se traslada hasta el final de la cadena, cada uno de los proveedores que está dentro de estos gastos paga también todos esos impuestos mencionados. La incidencia impositiva adicional es del 25% sobre los $260 correspondientes a esos gastos, o sea, $ 65 más de impuestos extra cadena de valor o indirectos (en el sentido de que son impuestos de otras cadenas productivas).

Teniendo en cuenta entonces todos los impuestos, el total de la carga tributaria de la remera asciende a $333, lo cual representa el 51,2% del valor de la prenda. Por lo tanto, podemos concluir que, en términos generales, los impuestos representan más de la mitad del precio de una prenda. Para decirlo de otro modo, de cada dos pesos que se pagan por una remera, un poco más de uno corresponde a impuestos.

Y como si todo esto no fuera preocupante, tenemos que agregar un detalle más al análisis. Para el estudio no se tuvieron en consideración los siguientes impuestos por su dificultad de cálculo y ponderación de manera unitaria: Ganancia Mínima Presunta, Bienes Personales, Impuestos sobre la Propiedad (Rentas y Automotor), Impuestos sobre Bienes y Servicios (Gas, Electricidad, Combustibles, etc.), Tasas Municipales y Tasas de Seguridad e Higiene y demás impuestos menores. Con lo cual, la situación es incluso peor de lo presentado en este análisis.

La situación del mercado de indumentaria en Argentina es sumamente delicada. Estado, empresarios y comerciantes deberán replantear las reglas de juego de este mercado para revertir esta situación. Si no hay cambios estructurales, el mercado se seguirá comprimiendo y muchas empresas y comercios se verán forzados a cerrar operaciones. El mercado de indumentaria está, claramente, en el triángulo de las bermudas.