Los argentinos y el dólar

En contextos de recesión o en contextos de crecimiento; con gobiernos de derecha y también con gobiernos de izquierda; con cepo, tipo de cambio de fijo o flotación libre; si está bajo porque atrasa y perdemos competitividad; si sube porque se traslada a precios y cae el salario real; si está quieto porque impacienta; si se mueve porque pone nervioso.

Así de ciclotímicos somos los argentinos con respecto al valor del dólar. La divisa norteamericana es más sagrada en nuestro país de lo que lo es para los propios habitantes del país del norte. La razón de esta locura económica es una sola y está muy bien fundamentada: es consecuencia de la continua y recurrente destrucción de nuestra moneda producto de la indisciplina fiscal y monetaria de los sucesivos gobiernos de los últimos 100 años. No existe tal atributo de reserva de valor en la historia de la moneda argentina.

Con este marco, queremos compartir algunas características ligadas al mercado de cambios en el contexto del nuevo modelo económico del gobierno de Cambiemos. El objetivo es entender cuál es la nueva lógica de su funcionamiento y que sirva para intentar predecir su futuro valor en un contexto de alta incertidumbre electoral en esta segunda mitad del año 2017.

-

Flotación libre y volatilidad

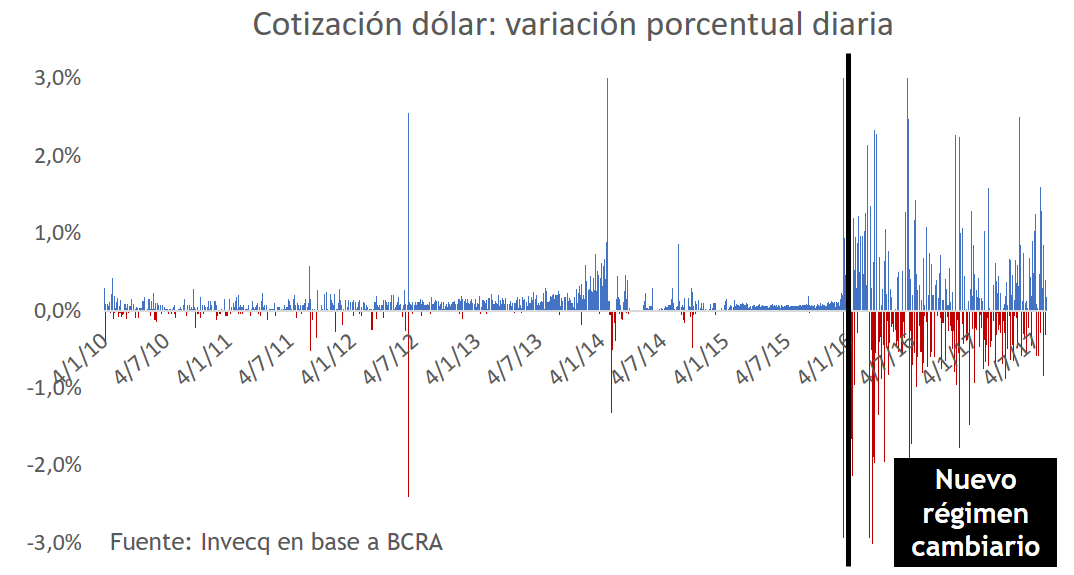

Lo primero que hay saber es que, desde la salida del cepo en diciembre de 2015, el nuevo esquema de la política cambiaria es de flotación. Esto quiere decir que el mercado define el precio del valor del dólar según el libre juego de la oferta y la demanda del mismo. El esquema de la gestión anterior, comandado por Alejandro Vanoli en el BCRA y Axel Kicillof en el Ministerio de Economía, a diferencia del actual, era de “flotación administrada” (la realidad indica que terminó siendo de devaluación administrada).

La diferencia entre ambos modelos radica en la variabilidad observada en el valor de la moneda con dos diferencias bien notorias. Por un lado, la volatilidad del dólar aumenta mucho lo que se puede apreciar por el rango de variación diaria porcentual. La segunda diferencia es que con un tipo de cambio flotante la variación puede ser para arriba o para abajo y esta es muy difícil de predecir por el mercado, a diferencia del sistema administrado, donde casi todas las variaciones son para arriba.

Estas dos características implican que hoy el mercado no tiene un seguro de cambio, por lo que es más difícil especular en contra del mismo. Este factor es muy relevante para el correcto funcionamiento de un mercado.

-

Factores políticos y económicos exógenos

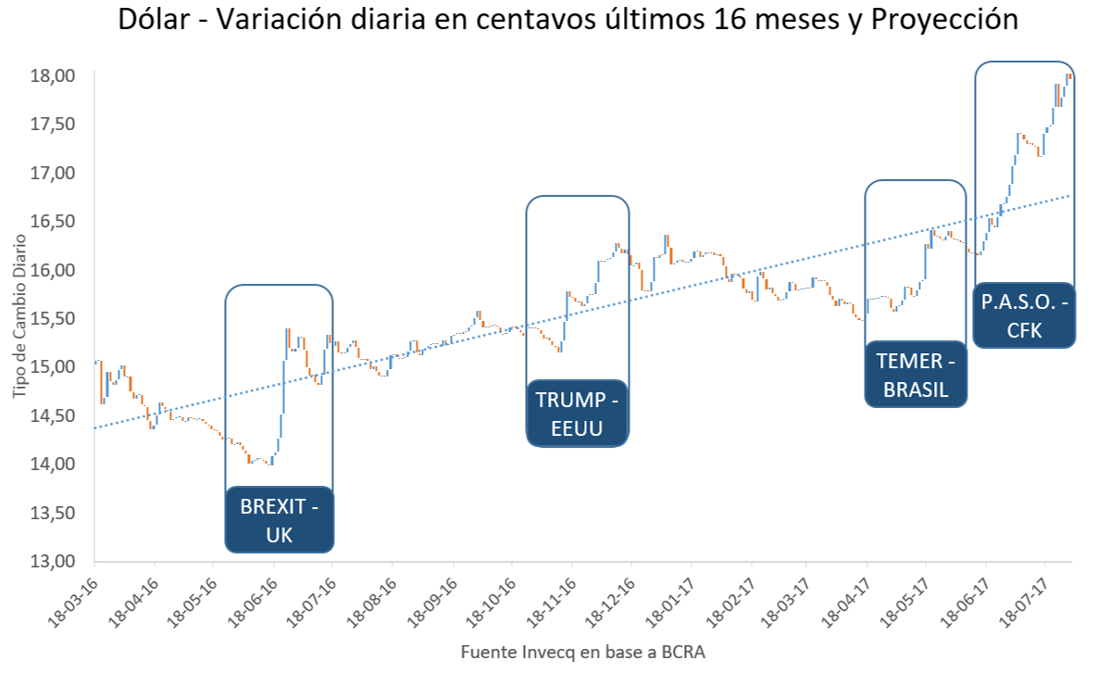

El segundo factor característico del nuevo funcionamiento es que el mercado del dólar es sumamente sensible a acontecimientos externos (exógenos) al mercado propiamente dicho. Diversos sucesos políticos, sociales o económicos, sean locales o internacionales, alteran al mercado tanto para arriba como para abajo.

Se pueden observar cuatro sucesos muy concretos que afectaron significativamente al valor del dólar en el último año y medio: el “Brexit”, la victoria de Donald Trump en EEUU, el efecto Temer de Brasil y, finalmente, la incertidumbre política de las elecciones legislativas que generó la candidatura de Cristina Fernández de Kirchner.

Esto nos indica que el mercado es muy vulnerable a sucesos exógenos impredecibles que pueden alterar significativamente el precio del dólar. Más allá de su flotación relativamente libre, hay que estar precavidos respecto a estos posibles acontecimientos.

-

Tendencia inflacionaria

Vale aclarar que, además de estos factores que provocan determinados movimientos abruptos en el precio, el dólar como cualquier otro bien de la economía está afectado por el proceso inflacionario. Esto le genera una tendencia, una inercia nominal ascendente de fondo, que produce que el tipo de cambio varié y fluctúe, pero lo haga a través de un sendero ascendente.

Esta tendencia es fácilmente observable en el gráfico anterior, y de alguna manera (obviando otros factores tienen incidencia) permite identificar momentos donde el precio del dólar se mueve por arriba o por debajo de la tendencia inflacionaria.

-

Inflación, tasas de interés y dólar

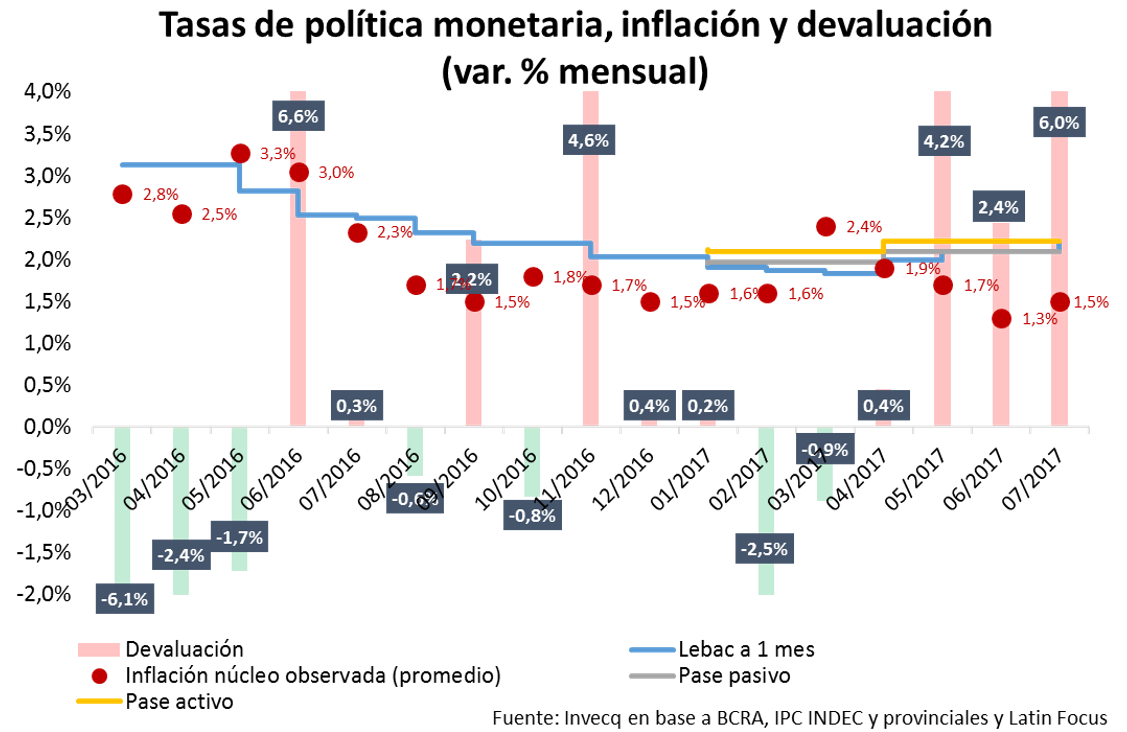

El cuarto factor de relevancia es que la política monetaria llevada a cabo por el BCRA es una política de metas de inflación que busca restablecer el equilibrio de la oferta y demanda de dinero y anclar las expectativas de inflación a través de la tasa de interés. El principal objetivo de dicha política es combatir la inflación a través de una tasa de referencia (desde este año es la tasa de pases, antes era la tasa de Lebacs).

El mecanismo, para decirlo de manera sencilla, implica “arrear” la inflación hacia abajo con la tasa de interés. Lo relevante de esta política, es que hoy la tasa de interés es positiva en términos reales, y le saca atractivo al dólar ya que es posible obtener renta real estando posicionado en pesos. Con esta política, y sacando el factor de volatilidad que tiene el mercado de cambios, si el dólar se mueve al ritmo de la inflación, es factible que el rendimiento de la tasa de interés supere a la variación del tipo de cambio poniendo un límite a la devaluación esperada.

Esta dinámica, conocida como “carry trade” (vender dólares, invertir en algún instrumento de renta fija en pesos, y reconvertir esos pesos en dólares posteriormente), se puede distinguir perfectamente en el gráfico siguiente. Nótese como en los últimos tres meses la devaluación fue superior al rendimiento de la tasa producto de la importante corrección que tuvo la divisa con los efectos Temer y electoral.

Si el programa antiinflacionario resulta exitoso, esta carrera de inflación, devaluación y tasas debería ir convergiendo a tasas más bajas. La forma de este descenso será progresiva y está establecido en las metas del programa. En este momento estamos en la zona más crítica del programa, que es quebrar el piso de nominalidad por debajo de 20% anual, cosa que no sucede desde hace 10 años.

-

Tipo de Cambio Real

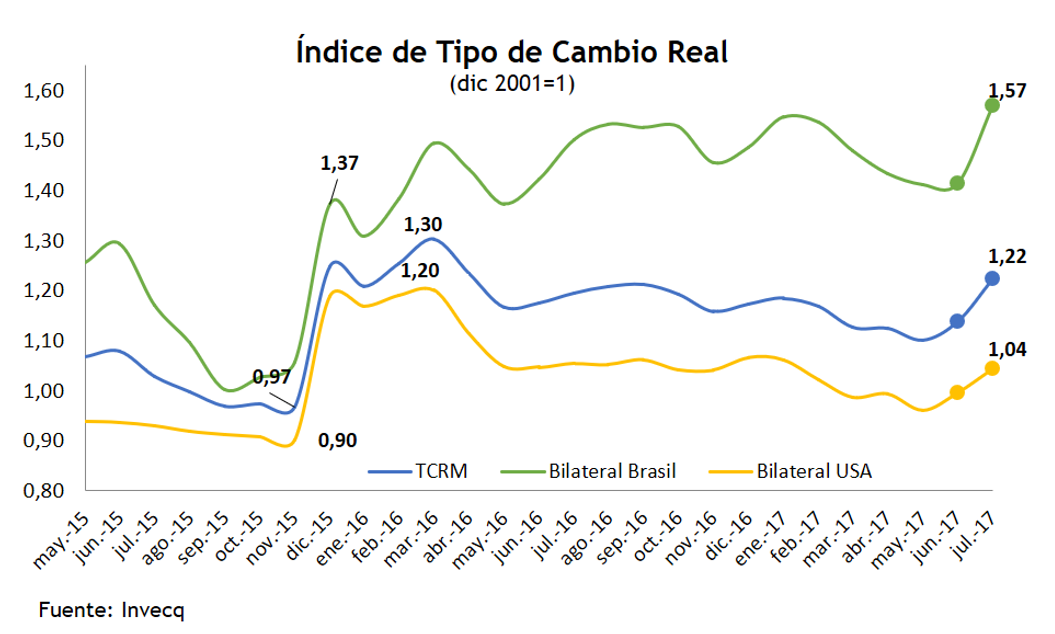

Observando la dinámica del tipo de cambio real multilateral (TCRM) de los últimos dos años podemos estimar en qué valores se podría mover el tipo de cambio.

El nivel de apreciación llegó a valores muy poco saludables para la economía en el fin del gobierno kirchnerista . Luego, con la devaluación de ese mismo mes, y la posterior segunda fase de devaluación de marzo 2016, el tipo de cambio real subió más de 30% recuperando una importante dosis de competitividad para muchos sectores. A partir de entonces, la economía nuevamente entró en una fase de apreciación real, producto de que la inflación superó en los últimos 16 meses (con excepción del último bimestre) a la tasa de variación del tipo de cambio.

Este proceso de apreciación, condicionado por la liquidación estacional de divisas del sector agroexportador, fue artificialmente influenciado por la importante liquidación de dólares de la deuda en moneda extranjera contraída por el gobierno. Este fenómeno impone una restricción a la necesidad del gobierno de financiar el abultado déficit fiscal a través de la deuda externa.

Es sumamente relevante monitorear lo que acontece con el TCRM, ya que permite entender los periodos de apreciación y depreciación real, o sea, más allá del factor nominal producido por el incremento en el nivel general de precios.

Es de esperar que la nueva política económica sea consistente con un tipo de cambio bajo, que ronde en los valores de 1,15 a 1,25 el TCRM (con base 1 en dic-2001). El gobierno sabe que esa apreciación tiene límites y que no puede dejar que el mercado libremente los traspase porque puede comprometer seriamente el nivel de actividad.

-

Intervención del BCRA

Un factor que se ha sumado en las últimas ruedas y ha sido una novedad es la intervención directa en el mercado por parte del BCRA y de algunos bancos oficiales. Estas intervenciones, que van camino a superar los U$S 1.000 millones en el último mes, contrastan un poco con el libre funcionamiento del mercado que pregonaban.

Los argumentos que justificaron la intervención fueron bastante claros: en determinados momentos el mercado necesita ser intervenido (lo denominaron dinámica disruptiva) cuando se vuelve muy comprador o vendedor, como sucedió en las últimas ruedas. De alguna manera el Central está diciendo: que el mercado fluctúe libremente, pero entre determinadas bandas y bajo ciertas formas.

Esta nueva característica releva un cambio en la función de reacción por parte del BCRA con respecto al mercado del dólar que no está bien explicitada. Por un lado, la señal es positiva, porque da cuenta de que hay un ente superior en el mercado que puede traer calma en momentos de mucha incertidumbre cambiaria. Por otro lado, la señal es negativa, porque el BCRA no podrá controlar el dólar y la tasa de interés simultáneamente lo que puede provocar nuevas distorsiones en el mercado y traer consecuencias poco deseadas en el sistema financiero.

-

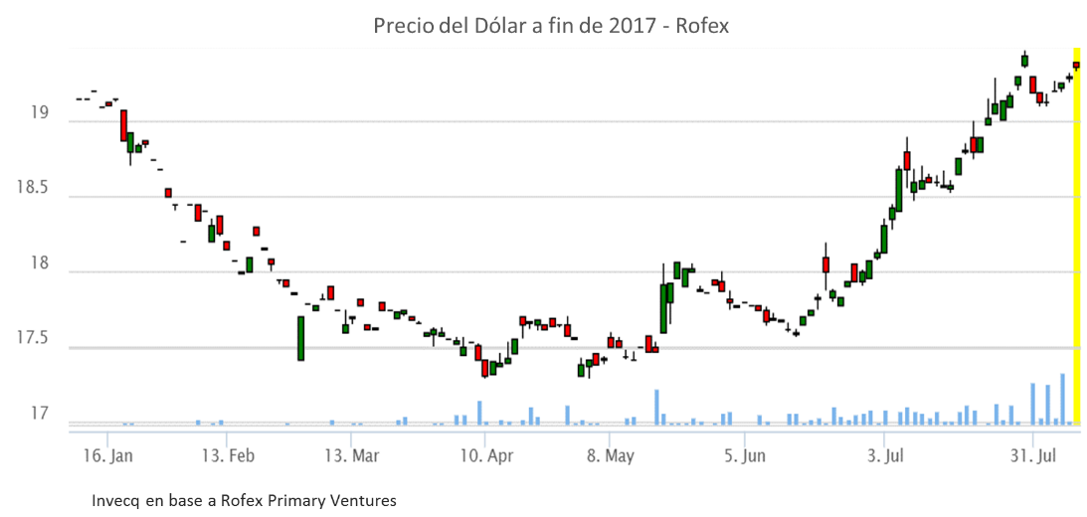

Dólar futuro Rofex

El último indicador de relevancia es el que brinda Rofex, respecto a los contratos de dólar que se negocian a futuro. Para fin de este año la divisa se está negociando arriba de $ 19,30. Lo paradójico es que, cuando empezó el año estaba en el mismo valor, pero en el medio del periodo llegó a cotizar por debajo de $ 17,50 como se observa en él gráfico.

Ya quedan menos de 5 meses para fin de año y, por lo tanto, cada vez hay menos margen para desvíos respecto a la diferencia entre el valor futuro y el valor del spot en el momento “t” (dic-2017). Pero las opiniones están dividas entre los especialistas ya que se distanciaron de lo que opera el mercado propiamente dicho. Es así como, desde nuestra visión, existe la posibilidad de un dólar en la zona de $18,50 ante determinado escenario electoral favorable al oficialismo.

Esta diferencia entre el valor del mercado futuro (Rofex) y la opinión de consultores es explicada por el nerviosismo y la incertidumbre política que generan las elecciones legislativas. Esta situación genera buenas posibilidades de arbitrar diversos escenarios respecto al tipo de cambio ante distintos resultados electorales. En esta situación, y para este mercado, una buena lectura política de los acontecimientos podría servir más que el mejor análisis económico.

–

Suscríbase sin cargo a nuestro Newsletter

–

Una respuesta

Muy buena y didáctica explicación en el alcance que han definido para la economía. Pero esta incluye otras unidades, subsistemas e instituciones que la contienen y ordenan, que inevitablemente están vinculadas y son imposibles de ocultar o excluir en el análisis por el impacto que generan. Especialmente el efecto sobre la economía real, el nivel de actividad y ocupación y en este caso por el efecto que las decisiones del actual gobierno tienen sobre el endeudamiento externo. No se puede dejar de considerar en el máximo nivel de decisiones estratégicas de una sociedad que quiera funcionar como país, potenciando sus fortalezas y actuando sobre sus debilidades, el necesario ajuste a valores estratégicos que inevitablemente tienen cierto grado de incompatibilidad al ajuste irrestricto al equilibrio economico ortodoxo. Seria de interés que consultaran a la Bibliografia de Mariana Mazzucato y Eduardo Dvorkin (posiblemente el tecnologo Argentino más importante de los últimos tiempos), si ustedes consideran que la economía merece manejar “inteligentemente” algo más que la estructura y operatividad financiera, vinculada al mundo y sostener algo más que lo meramente especulativo. Felicitaciones por el trabajo y gracias por proponerme participar en el marco de una sociedad, reducida en sus capacidades criticas que ha entrado en una etapa de creciente intolerancia, fuerte imposición y no observando sus limites.