Todas las miradas de la semana estaban puestas en la renovación de las Letras del Banco Central por $ 547.000 y en la recategorización a país emergente por parte de Morgan Stanley (acaban de postergar la salida de país fronterizo hasta el 2018). Sin embargo, la noticia que acaparó todos los comentarios de los analistas fue el bono a 100 años que emitió sorpresivamente el Ministerio de Finanzas.

En una colocación sin precedentes, la cartera comandada por Luis Caputo logró colocar un bono a cien años a una tasa de cupón de 7,125 % anual haciéndose U$S 2.750 millones. Como su precio de corte estuvo ligeramente debajo de la par, la tasa de rendimiento final de la colocación resultó del 7,9 % anual para los acreedores.

La medida provocó un sinfín de comentarios respecto al endeudamiento que está realizando la nueva gestión, al plazo del título, a la tasa de corte y al timing de la colocación, que merecen algunos comentarios al respecto para aclarar algunos puntos controvertidos.

Sobre la normalización y el retorno a los mercados

Lo primero que hay que destacar, más allá del título en particular, es que la Argentina completa con esta emisión su retorno a los mercados financieros internacionales. Hace solo dos años nos encontrábamos aislados financieramente. Cada vez que se necesitaba tomar deuda se recurría a acreedores de poca categoría (Venezuela, China y compañía) y se hacía a un plazo extremadamente corto y al doble de tasa de interés que la actual. Por lo tanto, esta situación es de por sí una muy buena noticia, ya que contamos con un motor de financiamiento externo que nos permitirá cubrir muchas de las necesidades financieras que deberemos afrontar en los próximos años.

Lo más relevante es que este fenómeno revela que los acreedores entienden que argentina es hoy una economía en transición en vías de normalización de todos sus desequilibrios macroeconómicos heredados. Poco a poco vamos dejando de aparecer en el “veraz”. Esto explica que la oferta recibida en la nueva colocación haya superado la impresionante cifra de U$S 9.000 millones (adjudicándose solamente alrededor del 30%).

Sobre el uso y el tamaño de la deuda

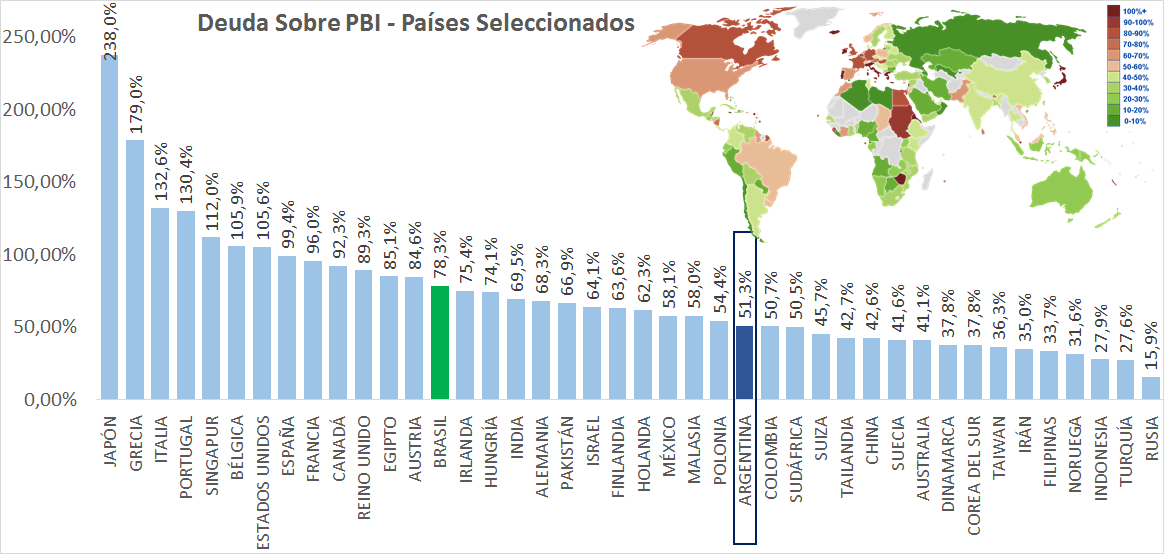

Es cierto que, en un país con la indisciplina fiscal como la nuestra, el tema de la deuda hay que monitorearlo muy de cerca. Por eso es entendible la preocupación de la oposición y de muchos profesionales del entorno. Pero lo cierto es que el ratio de deuda sobre PBI (el principal indicador para medir el tamaño de una deuda) está en valores más que razonables por el momento.

Esto no implica que el gobierno pueda y/o deba salir a endeudarse considerablemente para hacer frente al agujero fiscal (ahí radica el problema). Como la asfixia impositiva está al límite, y el clima social no permite contraer el gasto, dicho déficit se financiará con emisión monetaria (inviable con el programa de metas de inflación del BCRA) o con mayor deuda. Por lo tanto, el punto central será la planificación de la transición hasta que se logre cerrar la brecha fiscal (recaudación menos gasto) hoy en torno a casi 8 puntos del producto, vía crecimiento económico y/o a través de la tan ansiada reforma tributaria. Todavía falta mucho para que esto se concrete, por lo tanto, la deuda seguirá siendo por los próximos meses el analgésico indispensable para evitar una explosión inflacionaria o una recesión profunda.

Sobre el plazo y la tasa de colocación

“Financiarse a largo plazo y con tasas bajas es hacer una gestión responsable y cautelosa de nuestra deuda” explicó Caputo. En varias notas mencionaron que lo más relevante, así como también cuestionable, era el plazo de colocación a 100 años. Mencionaban que esto nos ubica en el “selecto” grupo de países que ha emitido bonos a este plazo: México, Bélgica, Irlanda, China, Dinamarca o Suecia.

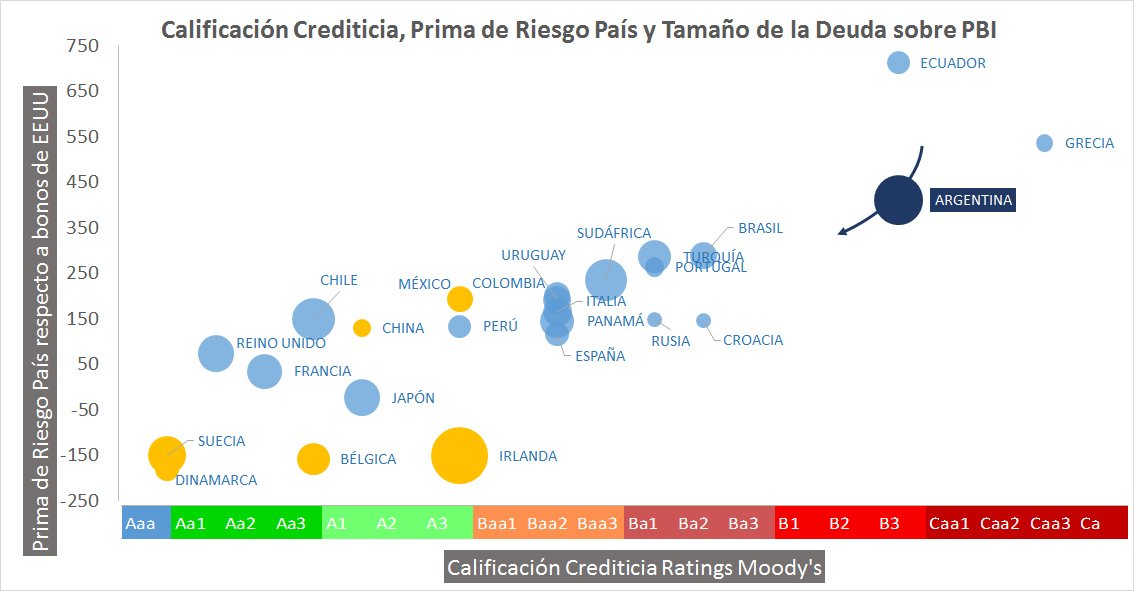

Lo cierto es que este punto es el que más aclaración merece por parte de la cartera de Finanzas. Lejos de asimilarnos a los estándares crediticios de los países del “selecto” grupo, Argentina triplica o hasta cuadruplica la tasa de interés de su deuda con respecto a algunos de ellos.

Bien es sabido que la economía global viene atravesando desde hace varios años un contexto de elevada liquidez internacional, lo que ha provocado el escenario de tasas más bajas de la historia. Esto explica como mucha deuda de economías desarrolladas hoy tienen rendimientos negativos y los gobiernos centrales tienen posibilidades de financiarse a tasas cero. (Ver: FED, el gradualismo es internacional)

Sin embargo, esta no es la realidad de Argentina, que el gobierno kirchnerista se ha encargado de desaprovechar. Si bien el cambio de gestión ha empezado un severo plan de regularización económica con una clara línea aperturista y de reinserción a los mercados globales (eliminación del cepo y los controles al movimiento de capitales, salida del default, recuperación de las estadísticas, etc.), todavía falta mucho recorrido para estar alineados con el resto de los países de la región en lo que a financiamiento se refiere. La caída del riesgo país y la compresión de spreads del último año y medio es un claro reflejo de esto. Pero todavía muestra también que nuestra deuda está con 200/300 puntos básicos por encima de nuestros vecinos.

Si el contexto de bajas tasas se prolonga y el escenario de extrema liquidez internacional se profundiza en los próximos años, claramente el timing fue bastante inoportuno y es lo más cuestionable de la colocación. Para los fondos de inversiones (los acreedores) encontrarse en este contexto con un activo que le pagará una tasa superior al 7% proveniente de una economía en incipiente recuperación y con riesgo país a la baja es una situación inmejorable.

Esto explica la abultada oferta de U$S 9.000 millones recibida. Claramente si esto implica un gran negocio para ellos, los acreedores, probablemente no lo sea para nosotros, los deudores. Es aconsejable esperar que el proceso de normalización concluya antes de realizar este tipo de colocaciones y convalidar una tasa tan alta a tan largo plazo.

Lo esencial, como diría Gabriel García Márquez, es no perder la orientación. No es una locura pensar que, de acá a 100 años, tal vez nos quedemos solos pagando una tasa del 7,125 %.