Con medidas originales, pero de dudosa efectividad, el gobierno sigue avanzando en su plan de emparchar la economía, y esta semana no fue la excepción. Relegado ya el objetivo de un programa macroeconómico consistente, el desafío pasa hoy solamente por transitar de la manera menos traumática posible un sendero de subsistencia.

Nuevamente el foco estuvo puesto en el turismo, continuando con las disposiciones instauradas la semana pasada cuando se elevó la percepción de Ganancias por consumos con tarjeta en el exterior. Con la intención de canalizar los dólares provenientes del turismo receptivo hacia el BCRA, los turistas extranjeros en Argentina podrán cambiar sus divisas a un tipo de cambio cercano al dólar MEP. Si bien esto representa un valor mucho más competitivo que el atrasado tipo de cambio oficial que se les ofrecía hasta ahora, la mayor facilidad para adquirir dólar blue e incluso su precio todavía más atractivo hacen pensar que el éxito de esta medida será muy acotado.

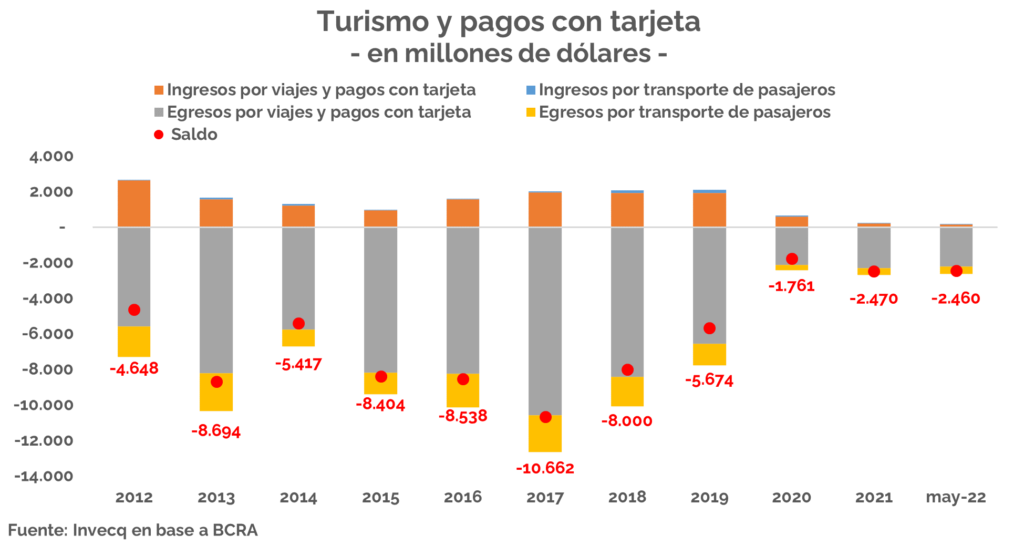

De todas formas, aun si así se lograra volcar todo el volumen de dólares de los turistas en el mercado cambiario formal, la implementación es tardía y ataca solo una pequeña parte de todo el gran problema que atraviesa el Banco Central y su dificultad para acumular divisas. Esto es, en los últimos 10 años el ingreso de divisas provenientes de Viajes y Transporte de Pasajeros fue en promedio de 1.500 millones de dólares anuales, cifra que se eleva marginalmente hasta los 1.800 millones de dólares anuales si se excluyen los atípicos años 2020 y 2021.

En el 2022, hasta mayo, el ingreso de dólares por este concepto fue solamente de 166 millones de dólares, lo que se estima representa solo una cuarta parte de lo que se podría haber captado de existir un mercado de cambios normalizado. De esto se desprende que habiendo pasado ya más de la mitad del año, y con un volumen alcanzable realmente limitado en el mejor de los casos, el impacto de esta medida en el corto plazo no será suficiente para robustecer de manera contundente las reservas del Banco Central. En efecto, solamente en lo que va del mes de julio el BCRA ya ha tenido que desprenderse de un total aproximado de 1.000 millones de dólares, más de lo que podría llegar a captar por la nueva disposición en todo lo que resta del año.

A su vez, cabe destacar que esta nueva política ningún efecto tiene sobre la generación de divisas, sino que simplemente trasladaría las mismas desde un mercado a otro, desde el Blue al MEP. Esto tendrá consecuencias directas sobre la brecha cambiaria en cada uno de estos tipos de cambio, al generar una merma en la oferta de uno, y el correspondiente aumento en la del otro.

A todo esto, se suma una restricción adicional, esta vez sobre la tenencia de Cedears, que serán considerados dentro del límite de 100.000 dólares que puede tener cada empresa que accede al MULC. Lejos de ser esto un gran alivio para el balance del Banco Central implica en cambio una nueva traba para las empresas a la hora de alocar el gran excedente de pesos, que cada vez cuentan con menos opciones por fuera de lo que ofrecen el Tesoro o el BCRA.

Por el contrario, la raíz del problema radica mayormente en los incentivos a los que se enfrentan tanto exportadores como importadores. Mientras que los primeros se encuentran afectados no solo por el diferencial de tipo de cambio sino también por las retenciones, los últimos aprovechan el dólar subsidiado para adelantar compras en el exterior, lo cual se presenta hoy como la mejor alternativa para manejar los excesos de liquidez ante la falta de instrumentos de inversión que ofrezcan rendimientos reales y no representen una alta exposición al riesgo soberano o de inflación.

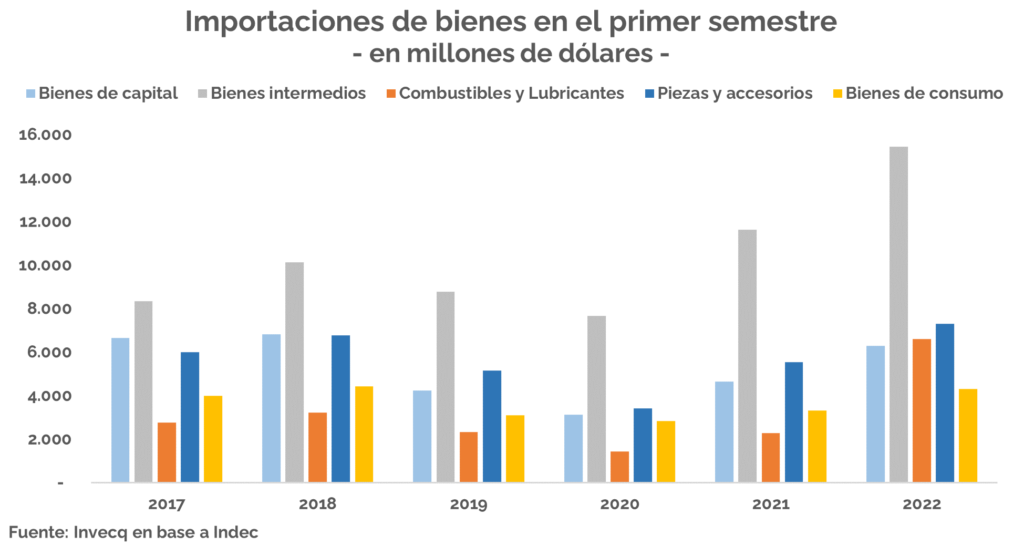

Como resultado, junio arrojó un neto negativo de la balanza comercial por primera vez en 18 meses, reflejando que el viento a favor por los altos precios de los commodities fue superado por los elevados costos de la energía, el encarecimiento general de los bienes por el contexto inflacionario mundial, y fundamentalmente el atractivo por demandar bienes del exterior gracias a un dólar oficial atrasado (en el primer semestre el volumen de importaciones es 20% mayor al del mismo período del año pasado). A esto se suma el gasto en fletes que, dado el salto en los precios internacionales, implicó una salida de 1.720 millones de dólares en los primeros 5 meses del año, más del doble del promedio del mismo período en los últimos 10 años.

Esta falta de dólares originada en desajustes e impericias locales se combina con un frente externo que luce cada vez más adverso, con una inflación mundial que no cede y da lugar a políticas contractivas más agresivas por parte de los principales Bancos Centrales del mundo. A la inédita suba de 50 puntos básicos por parte del Banco Central Europeo se sumará la próxima semana una nueva suba por parte de la Fed, allanando el terreno para una desaceleración de la actividad económica, flujos de fondo profundizando el vuelo hacia la calidad, y commodities que probablemente no retornen a los precios máximos vistos previamente este año.

La realidad muestra entonces que seguir aplicando parches en una economía que funciona sobre la base de incentivos contradictorios no hace más que agravar el problema. La prueba está en que, a falta de la última semana, en julio el Banco Central ya perdió toda la cantidad de dólares acumulados en junio, y en el 2022 lleva comprados solo el 12% de lo que había acumulado para el mismo período del 2021. De esta manera la situación macroeconómica deja en evidencia la ausencia de un plan por parte del gobierno, el incumplimiento y las falencias del programa con el FMI y la falta de respuestas efectivas por parte de la nueva gestión económica.